عواملی که کمی تورم را افزایش داد

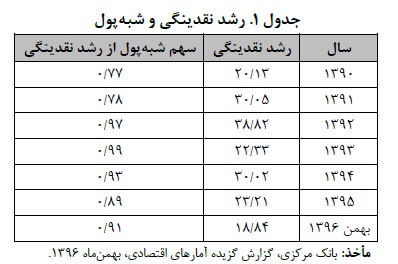

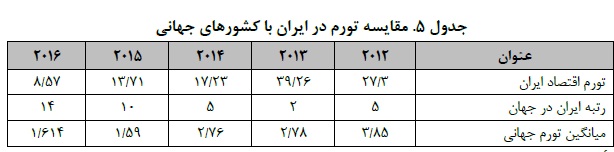

سهم شبه پول چه زمانی کاهش یافت؟ شبه پول که در سال های اخیر تقریبا سهمی نزدیک به 90 درصد از رشد نقدینگی را به خود اختصاص داده بود، در نیمه دوم سال 95 با افزایش قیمت جهانی کالاهای غیرسوختی و به دنبال آن افزایش شاخص قیمت وارداتی روند کاهش را در پیش گرفت. در کنار این عامل کاهش محدوده نرخ سود بانکی باعث شد تورم از نیمه دوم سال 95 بیشتر شود و این روند در سال 96 هم ادامه پیدا کند. پیامد بروز این عوامل این بود که نرخ تورم ماهانه از مرداد ماه سال 1396 رو به افزایش گذاشت و در آذرماه سال 96 به بالاترین مقدار آن برای آذرماه از سال های 94 تا 96 رسید.

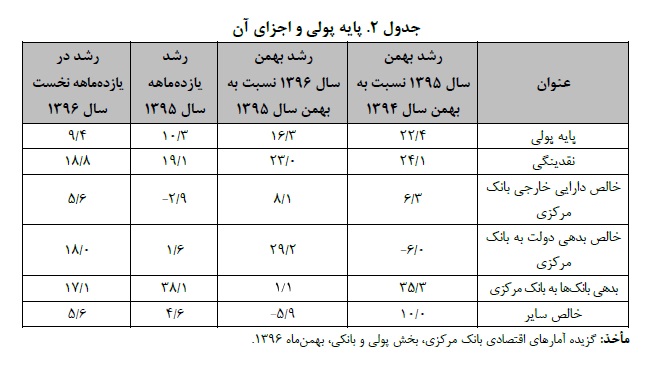

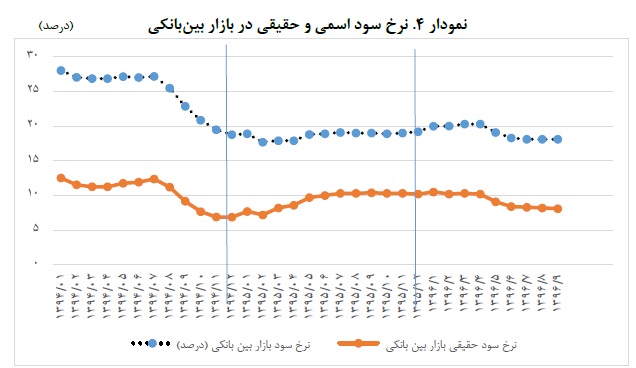

و اما عوامل موثر بر تورم سه ماه نخست سال 97 چیست؟ تورم 9.6 درصدی سال 96 تناسبی با میازن رشد نقدینگی ندارد. نقدینگی در سال 95، 23 درصد رشد کرده است در یازده سال 96، درصد رشد نقدینگی 18.8 درصد بوده است. مرکز پژوهش های مجلس در این باره که چرا تورم در سال های اخیر با وجود رشد بالای نقدینگی کاهش یافته می نویسد: «مانع رشد فزاینده تورم در اقتصاد ایران در سال های اخیر نرخ سود حقیقی بالا بوده که از طریق تاثیر بر سرعت گردش پول مانع از تحقق آثار تورمی رشد بالای نقدینگی شده است».

چرا سود بانکی کاهش نمی یابد؟

ضربه گیر تورم نرخ سود حقیقی بالا و اثرگذاری آن بر ترکیب نقدینگی است. این مسئله باعث شده دولت در سیاست های کاهش نرخ سود بانکی محتاطانه عمل کند و چون یکی از مهم ترین دستاوردهای اقتصادی دولت یعنی کاهش تورم با کاهش نرخ سود بانکی در معرض خطر قرار می گیرد، سیاست کاهش نرخ سود به طور مداوم دنبال نشود. نرخ سود بانکی هرچند در بهار سال 96 نسبت به سال گذشته اش افزایش یافت اما از مرداد ماه سال 96 روند کاهش را در پیش گرفت. با این حال به دلیل التهابات ارزی در پایان سال 96 بانک مرکزی تا حد زیادی از سیاست کاهش نرخ سود فاصله گرفت. رشد نقدینگی در یازده ماه سال 96 برابر با 18.7 درصد است که همخوانی با هدف تورم تک رقمی ندارد. از سوی دیگر سیاست های مالی دولت کمک چنانی به روند کاهش تورم نمی کند چراکه برآوردها از میزان هزینه عمرانی دولت تا پایان سال نشان می دهد که هزینه های عمرانی کاهش یافته که این مسئله با هدایت منابع بانکی به سمت تولید همخوانی ندارد. از طرف دیگر حساب های مالی دولت هم رشد 89 درصدی کسری بودجه در بهمن ماه سال 96 نسبت به سال 95 را نشان می دهد.

*بازار ارز چرا ملتهب شد؟

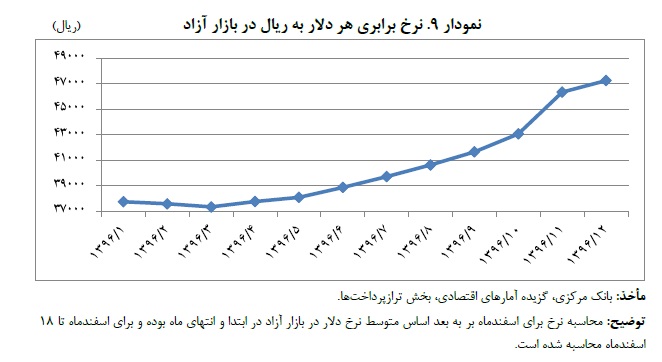

نوسانات بازار ارز در سه ماه اخیر را می توان ناشی از افزایش تقاضای سفته بازی در این بازار و دیگر عوامل از جمله کاهش نرخ سود بانکی، تحولات بین المللی، افزایش برخی تحریم ها و پایین نگه داشته شدن نرخ ارز در ماه های قبل از آن دانست. با وجود افزایش درآمدهای دولت از محل فروش نفت خام و گاز طی هشت ماهه نخست سال، خالص دارایی های خارجی بانک مرکزی طی این بازه کاهش یافته که نشان می دهد تقاضا برای ارزی های خارجی بیشتر شده است.

*تورم 97 چند درصد؟

نرخ تورم در سال 97 اندکی بیشتر می شود این مسئله از ناحیه افزایش نرخ ارز و افزایش قیمت کالاهای وارداتی است. مهم ترین عامل اثرگذار بر نرخ تورم، نرخ سود است و اگر بانک مرکزی کاهش نرخ سود را پیگیری کند، می توان انتظار افزایش تورم را داشت اما با توجه به تحولا تاخیر در بازار ارز، بعید است که بانک مرکزی دست کم در ماه های نخست سال 97 برای کاهش نرخ سود بانکی تلاش کند.